初めてブログで収益が出た日のうれしさは、一生忘れない。

努力が報われた瞬間です。

最初の難関を乗り越えたら、収益が急加速する日も近い。

ブログは誰が書いてるか、わからない

だから

税務署には、ばれないよね?

そんな疑問を解消します。

- アフィリエイト収益は、税務署にバレる

- 節税のため最初にするべき3つのこと

- 個人収益とブログ収益を分ける

- 税理士に丸投げするという選択肢

- 合法的に税金を払わない方法

こんな内容を知ってスッキリしよう。

やっと稼いだお金を税金で持ってかれるのは、名残惜しい。

節税する方法を知って、ブログ収益を最大化しよう!

アフィリエイト収益は、税務署にバレる

税務署は、誰がどのブログを書いてるかを知らない

けれど

ASPが誰にアフィリエイト報酬を払ってるかは、知ってます

A8・もしも・afbなどなど。

あなたは、複数のASPと契約してるはずです。

それぞれからアフィリエイト収益を得てるから、合算していくらになるか税務署に解るはずない?

そんなことはありません。

各ASPから支払い一覧を入手して、名前でソートするくらい一瞬です。

あなたが今年いくら稼いだかは、バレバレ。

今年は何事もなく済んだとしても、来年は税務署から招待状が届くかもしれない。

その時は、今年の分もさかのぼって重加算される。

納税義務は、副業20万円・専業38万円

- サラリーマンの副業なら、ブログ収益が年20万円以上で納税義務

- ブログ1本の専業なら、ブログ収益が年38万円以上で納税義務

多くの人は、2年以内に納税義務の金額に到達します。

諦めずに継続すれば、誰でも年50万くらいは稼げる。

20万・38万は『所得』なので、収入から経費を引いた金額です。

アフィリエイトの経費

アフィリエイトは、初期費用・経費ともに大金は不要。

年10万円以下が一般的です。

アフィリエイトの良いところですね!

アフィリエイトの経費の代表例

- レンタルサーバー費

- ドメイン費

- 通信費

私用との按分 - 書籍購入費

グラビアはちょっと - ツール購入費

順位チェッカー、画像処理など - 家賃

私用との按分

私用と事業の両方に使うものは、按分が必要です。

事業に使った分だけ、経費にできます。

しかし、住宅ローン中は家賃を経費とするのは止めた方がいい。

住宅ローンは住居の確保のため、安い金利になってます。

事業目的は認められてません。

一括返済を求められるかも。

ブログを開設したら、節税のため最初にするべき3つのこと

個人のお金と事業のお金をハッキリ分ける

- アフィリエイト報酬を受け取る専用の銀行口座を作る

- アフィリエイト費用を落とす専用のクレジットカードを作る

- 無料のクラウド型会計ソフトを導入する

税金対策なんて、納税が必要になる年20万円に近付いてからでいい?

その時になって、1年間の収入と支出を洗い出して申告するのは無理!

ブログアフィリエイトは、『個人事業主』です。

事業をやるなら、個人のお金と事業のお金を分けるのが、基本中の基本!

どんぶり勘定では、収益がわからないし、モチベーションも沸かない。

そして、帳簿を必ずつけて、毎月の収支を追いかけよう。

そうすれば、税務署なんて怖くない。

1.アフィリエイト報酬を受け取る専用の銀行口座を作る

ネット銀行で口座を作ろう。おすすめは

- ATM無料回数、振込無料回数が多い銀行

- クレジットカードとの連携がいい銀行

もちろん無料!

リアル店舗に行かないと入出金がわからないのでは、話にならない。

ネットバンキング対応の銀行口座を新しく作ろう。

過去のしがらみが無い、新しい口座の方が気分的にも好ましい。

金利は雀の涙なので、気にしなくてもいい。

- ATM無料回数

- 振込無料回数

無料で使える回数が多いと、扱いやすい。

また、クレジットカードと連携がいい銀行だと、使いやすい。

具体的には、これらの銀行。

| ATM無料回数 | 振込無料回数 | |

| 楽天銀行 | 7回 | 3回 |

| イオン銀行 | 5回 | 5回 |

| 住信SBIネット銀行 | 15回 | 15回 |

| ソニー銀行 | 4回 | 1回 |

2.アフィリエイト費用を落とす専用のクレジットカードを作る

クレジットカードも、アフィリエイト専用のカードを用意しよう。

- レンタルサーバー費

- ドメイン費

- 通信費

- 書籍 などなど

アフィリエイトの必要経費は、このカードで払います。

普段使いのカードと事業用のカードを分けて、公私を分ける。

もちろん、アフィリエイト専用で用意した銀行口座を引き落とし口座にしておこう。

ステイタスなんて関係ないので、年会費が無料のクレジットカードで十分!

もし、今持ってないとすれば、この3カードが使いやすい。

- 楽天カード

楽天商圏が超強力

楽天銀行・楽天カードのコンビなら楽天ポイントが溜まる

⇒ 楽天カードについて詳しく - ENEOSカード

ガソリンの割引が強力

⇒ ENEOSカードについて詳しく - イオンカード

イオン銀行を選ぶなら

⇒ イオンカードについて詳しく

クレジットカード処理を自力で記帳するのは、絶対ムリです。

クレジットカードは、2回取引が発生します。

- 買ったとき

- 実際に引き落とされるとき

どう記帳すればいいか、解りますか?

もし、普段使いのクレジットカードで買ったなら、

事業用に振り替える処理がこの処理に追加される。

素人では全く歯が立たない!

ASPとの契約についてなら、ココ

3.無料のクラウド型会計ソフトを導入する

アフィリエイト用の通帳とクレジットカードを用意しました。

これで、事業用のお金の流れを分離することができます。

あとは、通帳の内容をまとめて申告するだけ!

会計知識があれば、自分でEXCELを使いまとめてもいい。

けれど、会計ソフトを導入した方がずっと簡単です。

初期設定だけすれば、後は通帳と連動して、入出金のたびに自動的に帳簿に記載してくれる。

会計ソフトにも、いろいろな種類があります。

会計ソフトは2種類、クラウド型とインストール型

会計ソフトには2種類あります。

- インストール型

パソコンにインストールして使う - クラウド型

ネット上の会計ソフトにアクセスして使う

| クラウド型 | インストール型 | |

| メリット | 法令改正の対応不要 金融機関と連携で自動入力 経理知識に疎くても使い易い |

買い切り オフラインで使える |

| デメリット | サブスクなので毎月費用が発生 | 経理知識が必要 法令改正毎にアップデートが必要 |

| 費用 | 0円~2千円/月 | 2万円~ |

おすすめは、クラウド型です。

値段的には、両者で大差ありません。

インストール型は1回買えば一生使えるので得な気がするけど、そうはいかない。

毎年のように法令改正があるので、結局買い替えになる。

常に最新法令に対応した、クラウド型の方が手間なし。

インストール型は経理知識ある人が使う前提なので、使いこなすのが難しいのも敬遠する理由の1つ。

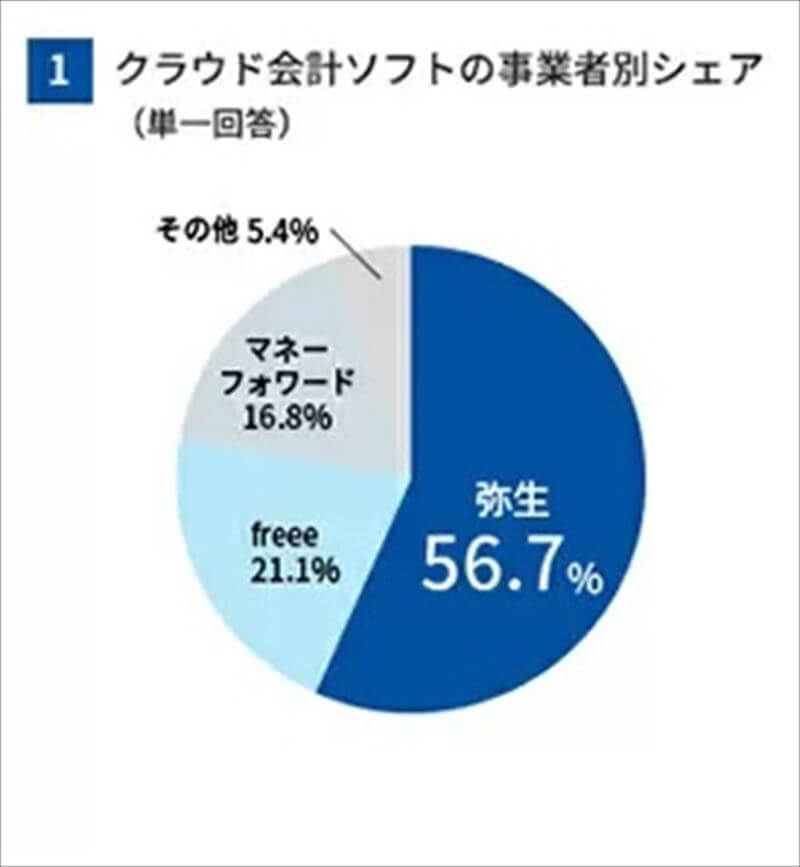

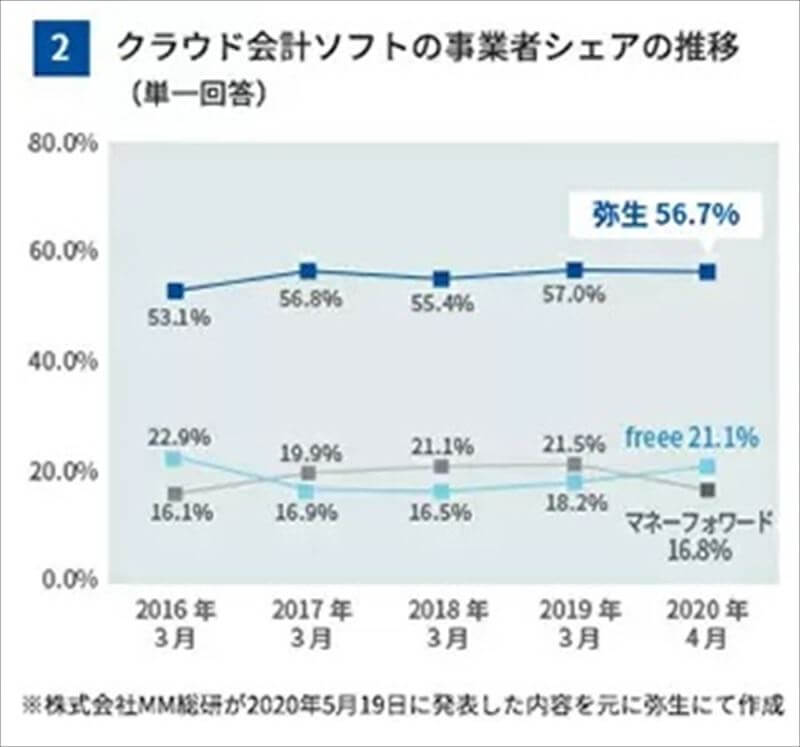

おすすめのクラウド会計ソフト

人気の会計ソフトの無料版から始めるのが、おすすめ。

期間限定にはなるけれど、使ってみないと使い心地は解らない。

使い勝手が気に入ったら、有料に乗り換えればいい。

人気のクラウド会計ソフト

- 1位 弥生 —– 56.7%

⇒ 「弥生のクラウド確定申告ソフト」について詳しく - 2位 free ——- 21.1%

⇒ free - 3位 マネーフォワード ——- 16.8%

⇒ 「 マネーフォワード クラウド」について詳しく

※クラウド会計ソフトの利用状況(2020年4月末)BCN Incを引用

5年連続で『弥生』がダントツ1位です。

2位、3位はほぼ同率、3位までで市場の94.6%を独占してる。

この3社の中から選べば、間違いありません。

ユーザーが多い方が、使い方をググり易い。

長いものには、素直に巻かれよう。

1位 弥生

弥生は、会計ソフトの老舗。

クラウド型・インストール型の両方を手掛け、昔から信頼を得てます。

弥生の特徴は、1年間すべての機能が無料なこと。

1年の無料お試しで気に入らなければ、費用は掛かりません。

帳簿の自動作成、収支のグラフ化など、機能にも抜かりは無い!

2位 free

経理知識が無くても使い易い。

スマホでも使える機能が多く、出先での操作しやすいのが特徴です。

取っ付き安い反面、知識が付いてくると物足りなくなるかも。

⇒ free

3位 マネーフォワード

仕分けの学習能力が高く、使いこむほどに入力が楽になるのが特徴。

サポート体制も厚いとの評判が高い。

1ヶ月の無料体験がるので、無料で試せる。

⇒ 無料の確定申告自動化ソフト マネーフォワード クラウド確定申告

税理士に丸投げするという選択肢

- 会計ソフトが有れば、簡単に青色申告できるというのは幻想

- 税理士に丸投げする選択肢もある

もし、会計ソフトが万能なら、税理士という資格・職業は絶滅しているに違いない。

白色申告と青色申告

アフィリエイトの収入を申告するには、2つの方法があります。

- 白色申告

単式簿記

特別控除は無し - 青色申告

複式簿記

特別控除65万円

家族への給与が経費になる

青色申告は、控除・必要経費の幅が大きく魅力的だが、複式簿記が素人には難しい。

会計ソフトだけではムリ

会計ソフトを導入しても、簡単に青色申告できません。

会計ソフトは、入力の『補助』をしてくれるソフトです。

『勘定科目』、『貸方・借方』を決めるのは、あなた。

最低限の知識すらないなら、自力で申告するのは難しい。

ググれば、いけるでしょ?

そういう楽観主義は、とてもいい。

でも、

インターネット検索はピンポイントで調べるのは向いてる

けど、全体像を掴むには向いてません

勘定科目って何?は調べられるけど、

簿記の体系だった知識は得られない

一番簡単そうな、『簿記入門』を試しに読んでみて下さい。

人には向き不向きがあります。

全く理解できなかったら、自力で申告するのは諦めた方がイイかもしれない。

税理士に依頼

あなたが会計を理解して、自分で青色申告できるまでの時間

その時間をブログに向けた方が、効率的かもしれない

あなたはブログに専念し、決算処理は税理士に任せた方が良いのかもしれない。

| アフィリエイト年間売上 | 青色-白色申告差 | 税理士依頼費用 |

| 100万円 | 10万円 | 10万円 |

| 300万円 | 15万円 | 10万円 |

| 500万円 | 20万円 | 10万円 |

アフィリエイト売上毎の、青色・白色の納税額差と税理士依頼料です。

経費の掛け方にもよるので、あくまで概算。

白色申告なら自分で出来るけど、青色は勉強しないと難しい。

けど、いくら節税になるか計算してみると、売上が低いと大した節税にはなりません。

例えば、アフィリエイトの年間売上100万円だった場合、

- 白色申告と青色申告の納税額の差は、10万円ほど

- 税理士に丸投げした場合の依頼費用は、10万円ほど

つまり、自分で一所懸命に経理を勉強しても10万円のメリットしかない。

10万円しか、変わらないなら・・・。

時間の有効活用

あなたが会計理解する時間をブログに注げば、アフィリエイト収入はもっと増えるに違いない。

白色申告で10万円を諦めても、税理士に10万円で依頼しても結果は同じです。

ならば、税理士に依頼して今後に備えた方が賢い。

アフィリエイト売る上げが伸びれば、税理士への依頼費用は苦にならない。

年間100万円以上の売り上げになった時に備え、税理士に丸投げしてしまうのが賢いかも?

税理士は、税理士ドットコムで容易に見つけられます。

まずは、簿記の入門本を一冊読んで、自分の適性を試してみよう。

ブログ収益を伸ばしたいなら、ココ

合法的に税金を払わない方法

税金を取られるのが嫌なら、

海外移住すれば、日本の税金を払う必要はありません

そして、定住しなければ、どの国にも税金を払う必要はありません

税は、住んでいる国に払うものです。

日本に住んでいる外国人は、日本に税金を払います。

母国には払わない。

同様に、あなたが外国に移住してしまえば、日本に税金を払う必要は無い。

あなたが、移住した国に税金を払うことになります。

日本より税金の安い国に住めば、節税になる。

住まなきゃ、税金を払う必要は無い

一般的には、年間で183日(1年の半分以上)滞在すると『居住』となります

つまり、183日未満で各国を転々としていると居住地が無い

居住地が無ければ、何処にも納税する必要がありません

もちろん、合法!

こういった人は、『パーマネント・トラベラー』と呼ばれてます。

あなたが、ブログ収入でパーマネント・トラベラーになれば、収入は全てあなたのもの。

継続すれば、いつか収益はついてくる。

ブログ収益を会計する方法 まとめ

ブログ収益化をめざすなら、最初にやっておく3つのこと

- 専用の銀行口座を作る

⇒ 楽天銀行

⇒ イオン銀行

⇒ 住信SBIネット銀行

⇒ ソニー銀行 - 専用のクレジットカードを作る

⇒ 楽天カードについて詳しく

⇒ ENEOSカードについて詳しく

⇒ イオンカードについて詳しく - クラウド型会計ソフトを導入する

⇒ 無料で使える「弥生のクラウド確定申告ソフト」

⇒ 無料の確定申告自動化ソフト マネーフォワード クラウド確定申告

自分で決算処理するにしろ、税理士に丸投げするにしろ、この3つは必ずやっておこう。

収益が可視化されれば、ブログ更新にも力が入ります。

パーマネント・トラベラーになる日も遠くない。

併せて読みたい

![80分でマスター! [ガチ速]簿記入門](https://m.media-amazon.com/images/I/51WxRSO38CL._SL160_.jpg)